В статье даётся определение хиромантии. Рассказывается в общих чертах о холмах на ладонях, линиях

Королева Англии Елизавета I (1533-1603) сделала Англию самой сильной морской державой. При этой королеве

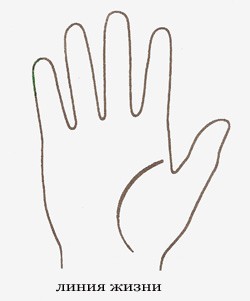

В статье показаны различные расположения линии жизни и говорится, что они означают. Длина и

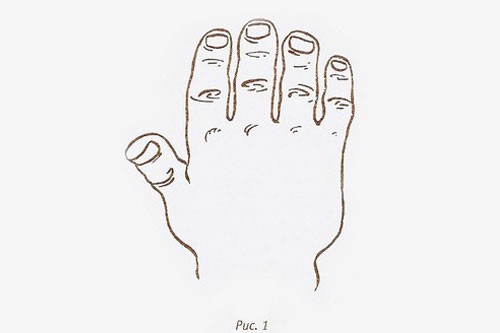

В статье рассказывается о внешнем виде рук. Объясняется, как по форме руки, пальцам, ногтям,

В сентябре месяце 1991 года в Эцтальских Альпах был найден ледяной человек Эци. Это

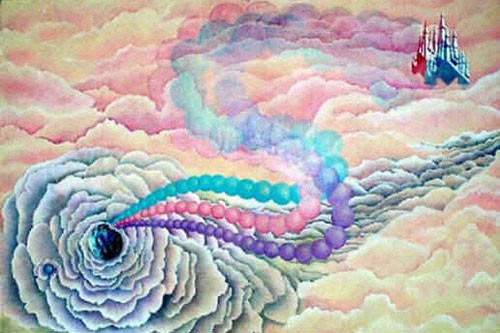

Плерома или полнота, по учению гностиков, представляла собой совокупность эонов. Те являлись второстепенными божественными

Есть ли вода на Марсе? В жидком состоянии она на поверхности планеты существовать не

Римская отравительница Локуста жила в Риме в первой половине I века нашей эры. Известной

Фемистокл (524 г. до н. э. – 459 г. до н. э.) – видный

Палачи в России в XVIII – XIX веках должны были в совершенстве владеть кнутом.